বৈদেশিক মুদ্রা বাজার: সংশোধিত সংস্করণের মধ্যে পার্থক্য

সম্পাদনা সারাংশ নেই |

সম্পাদনা সারাংশ নেই |

||

| ১৮ নং লাইন: | ১৮ নং লাইন: | ||

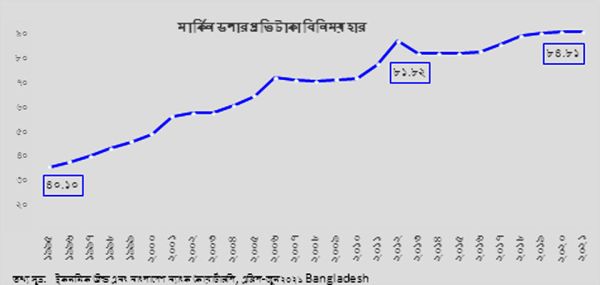

বাংলাদেশী মুদ্রার রূপান্তরযোগ্যতার পর ১৯৯৪ থেকে ২০০০ অর্থবছর পর্যন্ত প্রতি বছর গড়ে শতকরা ৩.৯ ভাগ করে টাকার অবমূল্যায়ন ঘটে। পরবর্তী দশক অর্থাৎ ২০০১ থেকে ২০১০ অর্থবছর পর্যন্ত প্রতি বছর গড়ে শতকরা ৪.০ ভাগ করে এবং শেষ দশক অর্থাৎ ২০১১ থেকে ২০২০ অর্থবছর পর্যন্ত প্রতি বছর গড়ে শতকরা ১.৯ ভাগ করে টাকার অবমূল্যায়ন ঘটেছে। লেখচিত্র বিশ্লেষণে দেখা যায় টাকার অবমূল্যায়নের পর্যায়ক্রমিক নিম্নগতি রপ্তানি সহায়ক ও বৈদেশিক মুদ্রা বাজারের স্থিতিশীলতা রক্ষায় সহায়ক ছিল। জুন ২০২১ মাসের শেষে ডলার-টাকা বিনিময় হার ছিল প্রতি ডলার ৮৪.৮১ টাকা। | বাংলাদেশী মুদ্রার রূপান্তরযোগ্যতার পর ১৯৯৪ থেকে ২০০০ অর্থবছর পর্যন্ত প্রতি বছর গড়ে শতকরা ৩.৯ ভাগ করে টাকার অবমূল্যায়ন ঘটে। পরবর্তী দশক অর্থাৎ ২০০১ থেকে ২০১০ অর্থবছর পর্যন্ত প্রতি বছর গড়ে শতকরা ৪.০ ভাগ করে এবং শেষ দশক অর্থাৎ ২০১১ থেকে ২০২০ অর্থবছর পর্যন্ত প্রতি বছর গড়ে শতকরা ১.৯ ভাগ করে টাকার অবমূল্যায়ন ঘটেছে। লেখচিত্র বিশ্লেষণে দেখা যায় টাকার অবমূল্যায়নের পর্যায়ক্রমিক নিম্নগতি রপ্তানি সহায়ক ও বৈদেশিক মুদ্রা বাজারের স্থিতিশীলতা রক্ষায় সহায়ক ছিল। জুন ২০২১ মাসের শেষে ডলার-টাকা বিনিময় হার ছিল প্রতি ডলার ৮৪.৮১ টাকা। | ||

[[Image:ForeignExchangeMarketB.jpg|right|thumbnail| | [[Image:ForeignExchangeMarketB.jpg|right|thumbnail|600px]] | ||

মার্চ ২০২০ মাস থেকে বাংলাদেশে কোভিড মহামারি শুরুর পর থেকে আমদানি কার্যক্রম কমে যাওয়ায় বৈদেশিক মুদ্রা বাজারে ডলারের পর্যাপ্ত সরবরাহ বজায় থাকে। এর ফলে ডলারের বিপরীতে টাকার মানের উচ্চমূখী চাপ প্রশমনার্থে বাংলাদেশ ব্যাংক জুন ২০২০ থেকে জুন ২০২১ পর্যন্ত ১৩ মাসে বাণিজ্যিক ব্যাংকগুলির কাছ থেকে প্রায় মার্কিন ডলার ১৭.৯ বিলিয়ন ক্রয় করে। সেপ্টেম্বর ২০২১ মাস থেকে কোভিড মহামারিজনিত বন্ধ অবস্থা খোলার পর বিশ্বজুড়ে অর্থনৈতিক কর্মকান্ড চালু এবং ডিজিটাল লেনদেন বেড়ে যাওয়ার কারণে টাকার বিপরীতে ডলারের উচ্চমূল্য চাপ নিয়ন্ত্রণে রাখার উদ্দেশ্যে বাংলাদেশ ব্যাংক আগস্ট-অক্টোবর ২০২১ পর্যন্ত ৩ মাসে ব্যাংকগুলির কাছে প্রায় মার্কিন ডলার ১.৫ বিলিয়ন বিক্রি করে। কেন্দ্রীয় ব্যাংকের বাজার নিয়ন্ত্রণমূলক বৈদেশিক মুদ্রার কেনাবেচা বা ইন্টারভেনশন এর পাশাপাশি বাজারের গভীরতা বৃদ্ধির লক্ষ্যে ব্যাংকগুলি ফিউচার, অপশন, ডেরিভেটিভ এবং হেজিং (hedging) ব্যবহারের মাধ্যমে তাদের গ্রাহকদের পণ্যমূল্যজনিত ঝুঁকি প্রশমনের কাজ অব্যাহত রেখেছে। জুন ২০২০ অর্থবছরের শেষ দিনে স্পট, ফরওয়ার্ড এবং সোয়াপের মাধ্যমে দেশে আন্তঃব্যাংক বৈদেশিক মুদ্রা বাজারে লেনদেন উল্লেখযোগ্যভাবে বৃদ্ধি পেয়ে ১৬৬.৪ মিলিয়ন মার্কিন ডলারে দাঁড়ায়। এটাকে দ্রুত বাজার পরিপক্কতা লাভ এবং ব্যাংকসমূহের বাংলাদেশ ব্যাংকের উপর নির্ভরশীলতা হ্রাসের প্রতিফলন হিসেবে গণ্য করা যায়। | মার্চ ২০২০ মাস থেকে বাংলাদেশে কোভিড মহামারি শুরুর পর থেকে আমদানি কার্যক্রম কমে যাওয়ায় বৈদেশিক মুদ্রা বাজারে ডলারের পর্যাপ্ত সরবরাহ বজায় থাকে। এর ফলে ডলারের বিপরীতে টাকার মানের উচ্চমূখী চাপ প্রশমনার্থে বাংলাদেশ ব্যাংক জুন ২০২০ থেকে জুন ২০২১ পর্যন্ত ১৩ মাসে বাণিজ্যিক ব্যাংকগুলির কাছ থেকে প্রায় মার্কিন ডলার ১৭.৯ বিলিয়ন ক্রয় করে। সেপ্টেম্বর ২০২১ মাস থেকে কোভিড মহামারিজনিত বন্ধ অবস্থা খোলার পর বিশ্বজুড়ে অর্থনৈতিক কর্মকান্ড চালু এবং ডিজিটাল লেনদেন বেড়ে যাওয়ার কারণে টাকার বিপরীতে ডলারের উচ্চমূল্য চাপ নিয়ন্ত্রণে রাখার উদ্দেশ্যে বাংলাদেশ ব্যাংক আগস্ট-অক্টোবর ২০২১ পর্যন্ত ৩ মাসে ব্যাংকগুলির কাছে প্রায় মার্কিন ডলার ১.৫ বিলিয়ন বিক্রি করে। কেন্দ্রীয় ব্যাংকের বাজার নিয়ন্ত্রণমূলক বৈদেশিক মুদ্রার কেনাবেচা বা ইন্টারভেনশন এর পাশাপাশি বাজারের গভীরতা বৃদ্ধির লক্ষ্যে ব্যাংকগুলি ফিউচার, অপশন, ডেরিভেটিভ এবং হেজিং (hedging) ব্যবহারের মাধ্যমে তাদের গ্রাহকদের পণ্যমূল্যজনিত ঝুঁকি প্রশমনের কাজ অব্যাহত রেখেছে। জুন ২০২০ অর্থবছরের শেষ দিনে স্পট, ফরওয়ার্ড এবং সোয়াপের মাধ্যমে দেশে আন্তঃব্যাংক বৈদেশিক মুদ্রা বাজারে লেনদেন উল্লেখযোগ্যভাবে বৃদ্ধি পেয়ে ১৬৬.৪ মিলিয়ন মার্কিন ডলারে দাঁড়ায়। এটাকে দ্রুত বাজার পরিপক্কতা লাভ এবং ব্যাংকসমূহের বাংলাদেশ ব্যাংকের উপর নির্ভরশীলতা হ্রাসের প্রতিফলন হিসেবে গণ্য করা যায়। | ||

১৬:৪১, ১৫ অক্টোবর ২০২৩ তারিখে সম্পাদিত সর্বশেষ সংস্করণ

বৈদেশিক মুদ্রা বাজার বিভিন্ন দেশের মুদ্রা বিনিময় প্রক্রিয়াকে সচল রাখার মাধ্যমে আন্তর্জাতিক বাণিজ্য এবং আর্থিক লেনদেনে সহায়তা করে থাকে। বাংলাদেশের বৈদেশিক মুদ্রা বাজারের বিবর্তন দেশের অনুসৃত বৈদেশিক মুদ্রা বিনিময় নীতির সঙ্গে নিবিড়ভাবে সম্পৃক্ত। প্রকৃতপক্ষে, ১৯৯৩ সালের পর থেকে বাংলাদেশে একটি পূর্ণাঙ্গ বৈদেশিক মুদ্রা বাজার উন্নয়নের প্রক্রিয়া শুরু হয়। এ সময়ের পূর্ব পর্যন্ত দেশে এক ধরনের নিয়ন্ত্রিত বৈদেশিক মুদ্রা বাজার ব্যবস্থা ছিল। সরকারি প্রতিনিধি হিসেবে বাংলাদেশ ব্যাংক চাহিদানুযায়ী ব্যবহারকারীদের মধ্যে বৈদেশিক মুদ্রা বরাদ্দ প্রদান করত। বাংলাদেশ ব্যাংক কর্তৃক নির্ধারিত হারে বৈদেশিক মুদ্রার চাহিদা ও যোগানের ভারসাম্য রক্ষার প্রয়াস লক্ষ্যণীয় ছিল। বৈদেশিক বাণিজ্যের চলতি হিসাবে মুদ্রা রূপান্তরযোগ্যকরণের মাধ্যমে এ ব্যবস্থার অবলুপ্তি ঘটে।

স্বাধীনতার অব্যবহিত পরে বাংলাদেশের মুদ্রার মান ভারতীয় মুদ্রার সমান রাখা হয় এবং পাউন্ড স্টার্লিং-এর গতিধারাভিত্তিক (ঢ়বম) করা হয়। কিন্তু অতি অল্পসময়ের মধ্যেই বৈদেশিক মুদ্রার তুলনায় টাকার মূল্যমান দ্রুত কমে আসে। ১৯৭৫ সালের মে মাসে টাকার ব্যাপক অবমূল্যায়ন করা হয়। ১৯৭৬ সালে বাংলাদেশ নিয়ন্ত্রিত ফ্লোটিং বিনিময় মুদ্রা নীতির প্রচলন করে যা ১৯৭৯ সালের আগস্ট পর্যন্ত অব্যাহত থাকে। এরপর কারেন্সি বাস্কেট গুরুত্বারোপিত (Currency basket weighted) পদ্ধতিভিত্তিক মুদ্রা বিনিময় হার পদ্ধতি প্রচলন করা হয়। ১৯৮৩ সালে বৈদেশিক মুদ্রা ব্যবস্থাপনা পদ্ধতিতে ট্রেড ওয়েটেড বাস্কেট (Trade weighted basket) পদ্ধতি প্রবর্তনের মাধ্যমে পূর্বতন ব্যবস্থা পরিহার করা হয় এবং মার্কিন ডলারকে মধ্যস্থকারী বা ইন্টারভেনশন মুদ্রা হিসেবে গ্রহণ করা হয়। এ সময়ের মধ্যে অফিসিয়াল বিনিময় মুদ্রা হারের পাশাপাশি বাজারভিত্তিক সেকেন্ডারি বিনিময় মুদ্রা বাজার চালুর অনুমতি দেওয়া হয়। এ ব্যবস্থায় দেশে একটি অপ্রাতিষ্ঠানিক বৈদেশিক মুদ্রা বাজার (Informal foreign exchange market) বা কার্ব মার্কেটের উদ্ভব ঘটে।

১৯৯০ সাল পর্যন্ত বিভিন্ন রপ্তানি সুবিধা স্কিম, যথা রফতানি বোনাস স্কিম (ইবিএস), রপ্তানি পারফরমেন্স লাইসেন্স (এক্সপিএল), রপ্তানি পারফরমেন্স বেনিফিট (এক্সপিবি), এক্সচেঞ্জ রেইট ফ্লাকচুয়েশন এবজরপসন স্কিম (ইফাস), আমদানি এনটাইটেলমেন্ট সার্টিফিকেট স্কিম (আইইসিস) এবং হোম রেমিটেন্স স্কিম (এইচআরএস) ইত্যাদির মাধ্যমে অনেকগুলি বিনিময় হার সুবিধা প্রদান করা হয়। এর ফলে অফিসিয়াল বিনিময় হার ও সেকেন্ডারি মার্কেটে প্রচলিত বিনিময় হারে ব্যাপক ব্যবধানের সৃষ্টি হয়। শুধু তাই নয়, প্রচলিত এই হারগুলি ক্রমান্বয়ে সংঘাতময় নানারকম বিপরীতমুখী বিধানের প্রচলন, দুর্বল ঝুঁকি ব্যবস্থাপনা এবং বৈদেশিক মুদ্রা ব্যবহারকারীদের জন্য বিভিন্ন মাত্রার প্রচ্ছন্ন ও অপ্রচ্ছন্ন সরকারি সুবিধার ব্যবস্থা করে। এ অবস্থা দেশের সামষ্টিক অর্থনীতিতে নানারূপ ভারসাম্যহীনতা সৃষ্টি করে এবং ধাপে ধাপে অফিসিয়াল বিনিময় হারকে সমন্বয়করণের মাধ্যমে বেসরকারি হারের সঙ্গে সঙ্গতিপূর্ণকরণের সরকারি পদক্ষেপকে ত্বরান্বিত করে। অফিসিয়াল বিনিময় মুদ্রা হার ও সেকেন্ডারি মার্কেটের হারকে ১৯৯২ সালের জানুয়ারিতে চূড়ান্তভাবে একীভূত করা হয়।

১৯৯৩ সালের ১৭ জুলাই বাংলাদেশি মুদ্রার রূপান্তরযোগ্যকরণের প্রথম পদক্ষেপ নেওয়া হয় যা দেশের বৈদেশিক মুদ্রা বাজারের আংশিক উন্মুক্তকরণের সূচনা করে। সে সময় পর্যন্ত বাংলাদেশ ব্যাংক টাকার বিপরীতে ডলারের জন্য প্রযোজ্য মধ্যবর্তী দর নির্ধারণ করে দিত এবং অনুমোদিত ডিলারদের জন্য ক্রয়-বিক্রয় হার নির্ধারণ করে দিত। প্রথম দিকে অনুমোদিত ডিলারদের ক্রয়-বিক্রয় হারের ব্যবধান ছিল নির্ধারিত দশ (০.১০) পয়সা যা ক্রমান্বয়ে ত্রিশ (০.৩০) পয়সায় উন্নীত করা হয়। বর্তমানে বাংলাদেশের বৈদেশিক মুদ্রা ব্যবস্থাপনার মূল নীতি হচ্ছে, একটি মুদ্রা ঝুড়ির (Basket of Currencies) ভিত্তিতে নির্ণীত প্রকৃত কার্যকর হার (REER)-এর বিপরীতে টাকার বিনিময় হারের গতিধারার পর্যবেক্ষণ করা এবং এভাবে বিনিময় হারকে ভারসাম্য পর্যায়ের কাছাকাছি রাখা।

বাংলাদেশ ব্যাংক, অনুমোদিত ডিলারগণ এবং গ্রাহকদের সমন্বয়ে বাংলাদেশের বৈদেশিক মুদ্রা বাজার গঠিত হয়। ১৯৪৭ সালে প্রণীত বৈদেশিক মুদ্রা নিয়ন্ত্রণবিধি অনুযায়ী বাংলাদেশ ব্যাংক বৈদেশিক মুদ্রা নিয়ন্ত্রণের ক্ষমতাপ্রাপ্ত। অবশ্য বাংলাদেশ ব্যাংক সরাসরি এই ক্ষমতা প্রয়োগ করে না। তবে নিয়মিতভাবে বাজারের গতিবিধি লক্ষ্য রাখা এবং প্রয়োজনে বাণিজ্যিক ব্যাংকের মাধ্যমে বাজারে হস্তক্ষেপ করে থাকে। দেশের বিদ্যমান সামগ্রিক অর্থনৈতিক পরিস্থিতি, বৈদেশিক লেনদেনে ভারসাম্যের অবস্থা, বৈদেশিক মুদ্রার রিজার্ভ এবং মুদ্রানীতির চলতি অবস্থানের আলোকে বাংলাদেশ ব্যাংক সময়ে সময়ে বৈদেশিক মুদ্রা বাজারে অংশগ্রহণকারীদের জন্য প্রযোজ্য নির্দেশনামা জারি করে। বাংলাদেশ ব্যাংক কর্তৃক নিয়মিতভাবে হালনাগাদকৃত ফরেন এক্সচেঞ্জ গাইড লাইনস জারির মাধ্যমে এ নির্দেশনামাগুলি প্রকাশিত হয়ে থাকে। অনুমোদিত ডিলারগণই দেশের একমাত্র সংস্থা যারা বৈদেশিক মুদ্রা লেনদেন করবে এবং দেশে ও বিদেশে বাংলাদেশের পক্ষে বৈদেশিক মুদ্রা ধারণ করতে পারবে। বাংলাদেশ ব্যাংক শুধু তফশিলি ব্যাংকসমূহের অনুকূলে বৈদেশিক মুদ্রা লেনদেনের পূর্ণ অনুমোদিত ডিলারশিপের লাইসেন্স প্রদান করে থাকে। অনুমোদিত ডিলারদের বৈদেশিক মুদ্রা ধারণক্ষমতা বাংলাদেশ ব্যাংক কর্তৃক নির্ধারিত উন্মুক্ত সীমার ওপর নির্ভরশীল। বাংলাদেশ ব্যাংক ডিলারদের নিকট হতে তাৎক্ষণিকভাবে ডলার ক্রয়-বিক্রয় করে যার পরিমাণ একবারে ১০,০০০ মার্কিন ডলারের গুণিতক হারে কমপক্ষে ৫০,০০০ মার্কিন ডলার হতে হবে। এছাড়াও পর্যটকদের নিকট হতে বৈদেশিক মুদ্রা ক্রয় এবং বিদেশগামী বাংলাদেশি নাগরিকদের প্রাপ্যতা অনুযায়ী তাদের নিকট বিক্রয়ের জন্য বাংলাদেশ ব্যাংক কর্তৃক প্রদত্ত লাইসেন্সধারী বেশ কিছু মানি চেঞ্জার রয়েছে। তাদের নিকট অনুমোদিত বৈদেশিক মুদ্রা ধারণক্ষমতার অতিরিক্ত কিছু থাকলে তা অনুমোদিত ডিলারদের নিকট জমা রাখতে হয়। সীমিত মানি চেঞ্জিং লাইসেন্সপ্রাপ্ত হোটেল, বার ও বিপণি বিতানের মতো কিছু কিছু সেবামূলক প্রতিষ্ঠানও বিদেশিদের নিকট হতে বৈদেশিক মুদ্রা ক্রয় করতে পারে, কিন্তু তাদের অবশ্যই সেগুলি অনুমোদিত ডিলারদের নিকট বিক্রয় করতে হবে। গ্রাহকদের সঙ্গে বৈদেশিক মুদ্রার যে লেনদেন হয় তা মূলত তাদের ব্যক্তিগত চাহিদা পূরণ এবং আমদানি, রপ্তানি ও রেমিটেন্সের সহায়তার জন্য পরিচালিত হয়।

দেশের বৈদেশিক মুদ্রা বাজার ঢাকা শহরে কেন্দ্রীভুত। বর্তমানে আন্তঃব্যাংক বৈদেশিক মুদ্রা বাজারে অংশগ্রহণকারী ৬০টি তফসিলী ব্যাংক অনুমোদিত ডিলার হিসেবে কার্যক্রম পরিচালনা করছে। এসব ব্যাংক তাদের জন্য নির্ধারিত সীমার অতিরিক্ত বৈদেশিক মুদ্রা ধারণ করতে পারে না। ফটকা বাজারে মূল্যবৃদ্ধির আশায় একজন অনুমোদিত ডিলার তার নির্ধারিত সীমার অতিরিক্ত বৈদেশিক মুদ্রা ক্রয় করতে পারে, কিন্তু দিনশেষে তার নির্ধারিত সীমা সংরক্ষণের প্রয়োজনে ধারণকৃত অতিরিক্ত বৈদেশিক মুদ্রা আন্তঃব্যাংক বাজারে অথবা গ্রাহকদের নিকট অথবা বাংলাদেশ ব্যাংকের নিকট বিক্রয় করতে হয়।

এটা গুরুত্বপূর্ণ যে ১৯৯৩ সালে মুদ্রা রূপান্তরযোগ্যতা হওয়ার পর আন্তঃব্যাংক বৈদেশিক মুদ্রার লেনদেনের পরিমাণ উল্লেখযোগ্যভাবে বৃদ্ধি পেয়েছে। ১৯৯১-১৯৯২ সালে গড় মাসিক আন্তঃব্যাংক বৈদেশিক বিনিময় মুদ্রা বাজারে লেনদেনের পরিমাণ ছিল ২৩.৪৬ মিলিয়ন মার্কিন ডলার যা ১৯৯৮-৯৯ অর্থ বছরে ১ বিলিয়ন মার্কিন ডলার অতিক্রম করে। জুলাই-ডিসেম্বরে ১৯৯৯ সময়ে আন্তঃব্যাংক বৈদেশিক মুদ্রা লেনদেনের পরিমাণ ছিল ১.৫ বিলিয়ন মার্কিন ডলারেরও বেশি। ২০২১ অর্থবছরে আন্তঃব্যাংক বৈদেশিক মুদ্রা লেনদেনের পরিমাণ ছিল মার্কিন ডলার ৪৫.৮ বিলিয়ন। এর মধ্যে স্পট লেনদেন মার্কিন ডলার ৬.০ বিলিয়ন এবং সোয়াপ ও ফরওয়ার্ড লেনদেনের পরিমাণ ছিল মার্কিন ডলার ৩৯.৮ বিলিয়ন। আন্তঃব্যাংক বিনিময় মুদ্রা বাজারের লেনদেনের পরিমাণ বৃদ্ধির পেছনে বৈদেশিক মুদ্রা নিয়ন্ত্রণ বিধিমালা শিথিলকরণ, ১২ আগস্ট ১৯৯৩ সালে গঠিত বৈদেশিক মুদ্রা ডিলার অ্যাসোসিয়েশন বা (বাফেদা) গঠন এবং আন্তর্জাতিক বাণিজ্য বৃদ্ধি বড় ভূমিকা রেখেছে। বাংলাদেশের আন্তঃব্যাংক বৈদেশিক মুদ্রা বাজার এর লেনদেনের ধরণ, ব্যাপ্তি ও পরিধি বিবেচনায় কয়েকগুণ বৃদ্ধি পেলেও লেনদেনের মাত্রা বিবেচনায় এখনও প্রাথমিক পর্যায়ে রয়েছে। দেশে একটি বৈদেশিক মুদ্রা কেনা-বেচার জন্য কার্ব মার্কেট রয়েছে, সেখানে দালালদের মাধ্যমে লেনদেন হয় এবং অদ্যাবধি তা বিদ্যমান রয়েছে। হুন্ডি ব্যবসায় এ বাজারের একটি বিশেষ অংশ। প্রতিবছর হুন্ডির মাধ্যমে উল্লেখযোগ্য পরিমাণ বৈদেশিক মুদ্রা লেনদেন হয়।

২০০৩ সালের মে থেকে বাংলাদেশি মুদ্রার ভাসমান বিনিময় হার চালুর মাধ্যমে বাংলাদেশের বৈদেশিক মুদ্রা বাজার নিয়ন্ত্রণমুক্ত বৈশিষ্ট্যসম্বলিত একটি নতুন অধ্যায়ের সূচনা করে। এই প্রথমবারের মতো অংশগ্রহণকারী ডিলারগণ সরকার এবং বাংলাদেশ ব্যাংকের হস্তক্ষেপ থেকে সম্পূর্ণভাবে মুক্ত হয়। ভাসমান বিনিময় হার ব্যবস্থায় কিছুটা বিরূপ প্রতিক্রিয়ার ভয় থাকা সত্ত্বেও বাজার যৌক্তিকভাবে এই প্রক্রিয়ায় সাড়া দেয়। উল্লেখ্য যে, ভাসমান বিনিময় হার চালুর প্রাক্কালে বাংলাদেশি টাকা আন্তর্জাতিক বাজারের সাথে জড়িত হয়ে মূল্য নির্ধারণের ক্ষেত্রে লাভবান হয়েছিল। ভাসমান বিনিময় হার প্রবর্তনের দ্বিতীয় দিনে ১ মার্কিন ডলার ৫৮.৫৫ টাকা থেকে ৫৮.৬৩ টাকার মধ্যে লেনদেন হয় যা পূর্ববর্তী দিবসে ৫৮.৫৫ টাকা থেকে ৫৮.৭০ টাকার মধ্যে ছিল। বাজারের কোনো ধরনের অস্বাভাবিক আচরণ ছাড়াই একদিনে প্রায় ২২ মিলিয়ন মার্কিন ডলারের লেনদেন হয়েছিল। প্রথম সপ্তাহে সেকেন্ডারি বাজারে ডলারের বিনিময় হার ৬০.০০ টাকা থেকে ৬১.৩০ টাকার মধ্যে উঠানামা করে যা পূর্ববর্তী সপ্তাহে ৫৯.৮০ টাকা থেকে ৬০.৩৫ টাকার মধ্যে ছিল। এ প্রবণতা থেকে প্রতীয়মান হয় যে, ভাসমান বিনিময় হার প্রবর্তনের প্রথম সপ্তাহেই ডলারের বিনিময় হারে কিছুটা ঊর্ধ্বমুখী ধারা থাকা সত্ত্বেও ডলারের বিপক্ষে টাকা তার শক্তিশালী অবস্থান বজায় রেখেছিল। দৃঢ় সরবরাহ পরিস্থিতি, বিশেষ করে অথোরাইজড ডিলারগণ কর্তৃক পর্যাপ্ত ডলার যোগানের মাধ্যমে ডলারের বিপুল চাহিদা যথেষ্ট পরিমানে মেটানো হয়। তবে পূর্বের মত অপ্রাতিষ্ঠানিক বাজারে আন্তঃব্যাংক বাজারের তুলনায় মার্কিন ডলার কিছুটা উচ্চ মূল্যে বিনিময় হয়। উল্লেখ্য যে, বাংলাদেশ ব্যাংক বাজারের সম্ভাব্য অস্থিরতা মোকাবিলায় প্রয়োজনীয় সতর্কতামূলক ব্যবস্থা গ্রহণ করেছিল। এ লক্ষ্যে বাংলাদেশ ব্যাংক বাজার আচরণ পর্যবেক্ষণের জন্য সপ্তাহব্যাপী বাণিজ্যিক ব্যাংকসমূহে ব্যাংকের ভিজিলেন্স টিম প্রেরণ করে। অন্যদিকে ফ্লোটিং হার চালুর অব্যবহিত পরেই স্থানীয় কলমার্কেটে উর্ধ্বমুখী প্রবণতা দেখা যায়। কিছু কিছু ব্যাংকের উচ্চমাত্রার বিনিয়োগ এবং একই সঙ্গে রিভার্স রেপো প্রয়োগে বাংলাদেশ ব্যাংক কর্তৃক বাজার থেকে অতিরিক্ত তারল্য তুলে নেয়ায় বাজারে স্থানীয় মুদ্রার সংকট দেখা দেয়। এ অবস্থা বৈদেশিক মুদ্রা ব্যবস্থাকেও প্রভাবিত করে। সম্ভবত কল মার্কেটের সুদ হার বৃদ্ধি এবং বৈদেশিক বিনিময় হার হ্রাসের মধ্যে যে বিপরীত কার্যকারণমূলক (seesaw effect) সম্পর্ক রয়েছে এটা তারই বহিঃপ্রকাশ।

বাংলাদেশী মুদ্রার রূপান্তরযোগ্যতার পর ১৯৯৪ থেকে ২০০০ অর্থবছর পর্যন্ত প্রতি বছর গড়ে শতকরা ৩.৯ ভাগ করে টাকার অবমূল্যায়ন ঘটে। পরবর্তী দশক অর্থাৎ ২০০১ থেকে ২০১০ অর্থবছর পর্যন্ত প্রতি বছর গড়ে শতকরা ৪.০ ভাগ করে এবং শেষ দশক অর্থাৎ ২০১১ থেকে ২০২০ অর্থবছর পর্যন্ত প্রতি বছর গড়ে শতকরা ১.৯ ভাগ করে টাকার অবমূল্যায়ন ঘটেছে। লেখচিত্র বিশ্লেষণে দেখা যায় টাকার অবমূল্যায়নের পর্যায়ক্রমিক নিম্নগতি রপ্তানি সহায়ক ও বৈদেশিক মুদ্রা বাজারের স্থিতিশীলতা রক্ষায় সহায়ক ছিল। জুন ২০২১ মাসের শেষে ডলার-টাকা বিনিময় হার ছিল প্রতি ডলার ৮৪.৮১ টাকা।

মার্চ ২০২০ মাস থেকে বাংলাদেশে কোভিড মহামারি শুরুর পর থেকে আমদানি কার্যক্রম কমে যাওয়ায় বৈদেশিক মুদ্রা বাজারে ডলারের পর্যাপ্ত সরবরাহ বজায় থাকে। এর ফলে ডলারের বিপরীতে টাকার মানের উচ্চমূখী চাপ প্রশমনার্থে বাংলাদেশ ব্যাংক জুন ২০২০ থেকে জুন ২০২১ পর্যন্ত ১৩ মাসে বাণিজ্যিক ব্যাংকগুলির কাছ থেকে প্রায় মার্কিন ডলার ১৭.৯ বিলিয়ন ক্রয় করে। সেপ্টেম্বর ২০২১ মাস থেকে কোভিড মহামারিজনিত বন্ধ অবস্থা খোলার পর বিশ্বজুড়ে অর্থনৈতিক কর্মকান্ড চালু এবং ডিজিটাল লেনদেন বেড়ে যাওয়ার কারণে টাকার বিপরীতে ডলারের উচ্চমূল্য চাপ নিয়ন্ত্রণে রাখার উদ্দেশ্যে বাংলাদেশ ব্যাংক আগস্ট-অক্টোবর ২০২১ পর্যন্ত ৩ মাসে ব্যাংকগুলির কাছে প্রায় মার্কিন ডলার ১.৫ বিলিয়ন বিক্রি করে। কেন্দ্রীয় ব্যাংকের বাজার নিয়ন্ত্রণমূলক বৈদেশিক মুদ্রার কেনাবেচা বা ইন্টারভেনশন এর পাশাপাশি বাজারের গভীরতা বৃদ্ধির লক্ষ্যে ব্যাংকগুলি ফিউচার, অপশন, ডেরিভেটিভ এবং হেজিং (hedging) ব্যবহারের মাধ্যমে তাদের গ্রাহকদের পণ্যমূল্যজনিত ঝুঁকি প্রশমনের কাজ অব্যাহত রেখেছে। জুন ২০২০ অর্থবছরের শেষ দিনে স্পট, ফরওয়ার্ড এবং সোয়াপের মাধ্যমে দেশে আন্তঃব্যাংক বৈদেশিক মুদ্রা বাজারে লেনদেন উল্লেখযোগ্যভাবে বৃদ্ধি পেয়ে ১৬৬.৪ মিলিয়ন মার্কিন ডলারে দাঁড়ায়। এটাকে দ্রুত বাজার পরিপক্কতা লাভ এবং ব্যাংকসমূহের বাংলাদেশ ব্যাংকের উপর নির্ভরশীলতা হ্রাসের প্রতিফলন হিসেবে গণ্য করা যায়।

বর্তমানে দেশের বৈদেশিক বিনিময় মুদ্রা বাজার শুধুমাত্র ঢাকা শহরে সীমাবদ্ধ নয়। বরং এটি চট্টগ্রাম, খুলনা, সিলেট এবং দেশের অন্যান্য গুরুত্বপূর্ণ শহরেও বিস্তার লাভ করেছে। সবগুলি ব্যাংকই এখন বৈদেশিক মুদ্রার লেনদেন করতে পারে। আন্তঃব্যাংক বাজারে লেনদেনের জন্য বাংলাদেশ ব্যাংক ব্যাংকসমূহের জন্য ওপেন পজিশন সীমা নির্ধারণ করেছে যার আওতায় ব্যাংকসমূহ লেনদেন করে থাকে। [সৈয়দ আহমেদ খান এবং এ.সামাদ সরকার]